En una nueva ronda de conversaciones, Argentina y los principales grupos de bonistas intercambiaron nuevas propuestas para reestructurar los títulos bajo legislación extranjera.

La nueva propuesta argentina tiene un valor estimado promedio de USD52,1 para los bonos en dólares, alrededor de USD12 superior a la oferta original, asumiendo un exit yield de 10%. Por su parte, las propuestas de los acreedores se encuentran entre USD55 y USD61. Estas cifras no incluyen los diferentes instrumentos contingentes incorporados a las ofertas (vinculados al PIB y a las exportaciones, dependiendo de la propuesta). Mas allá de las diferencias en los valores estimados a partir de la estructura financiera, existen también discrepancias en algunas cláusulas legales de los nuevos bonos a emitirse y de la operación misma.

Argentina señaló que algunos de los ajustes propuestos por los acreedores “son ampliamente inconsistentes con el marco de sostenibilidad de deuda que necesita la República para restaurar la estabilidad macroeconómica y para avanzar con un programa con el FMI”. Por su parte, el principal grupo de acreedores declaró que “las negociaciones fracasaron”. Y ambas partes mencionaron que se encuentran evaluando todas las opciones disponibles, que en el caso de los acreedores incluye la posibilidad de reclamar la aceleración de los bonos con legislación extranjera. No obstante, el 19 de junio el gobierno anunció una nueva extensión de la oferta de reestructuración hasta el 24 de julio, con la intención de continuar las conversaciones con los acreedores.

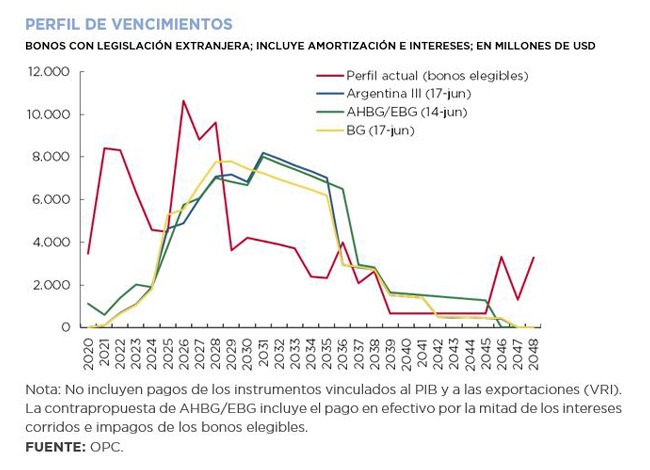

PROCESO DE REESTRUCTURACIÓN DE LOS BONOS BAJO LEY EXTRANJERA - ANÁLISIS DE NUEVAS OFERTAS