PROCESO DE REESTRUCTURACIÓN DE LOS BONOS BAJO LEY EXTRANJERA – NUEVA PROPUESTA ARGENTINA

El gobierno anunció una mejora en los términos y condiciones de su propuesta para reestructurar los bonos emitidos bajo legislación extranjera, cuyo plazo de aceptación vence el 4 de agosto.

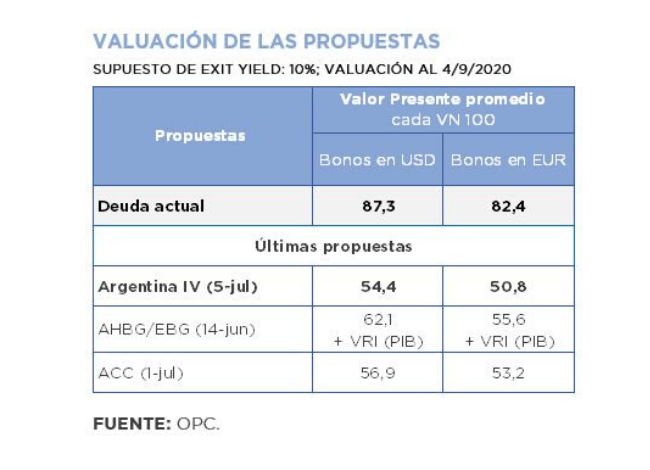

La nueva propuesta argentina tiene un valor estimado promedio de USD54,4 para los bonos en dólares, alrededor de USD14 superior a la oferta original, asumiendo un exit yield de 10%. Las últimas propuestas de los acreedores se encuentran entre USD57 y USD62.

Con respecto a la oferta original presentada el 22 de abril, se reducen las quitas de capital, se adelanta el devengamiento de intereses, aumentan las tasas de cupón y se reduce la vida promedio. La nueva oferta implica pagos de amortizaciones e intereses por aproximadamente USD4.000 millones en el período 2020-2024 y USD42.400 millones en el período 2020-2030.

Además, se mantienen los indentures originales de los títulos elegibles y se reconocen los intereses devengados mediante la entrega de un bono con vencimiento en 2030. Pese a la mejora de la oferta argentina, aún subsisten diferencias en relación a los términos financieros y jurídicos con respecto a la posición de los principales grupos de bonistas, en particular frente a la última propuesta conjunta de los grupos AHBG y EBG. Por su parte, los fondos de inversión Gramercy y Fintech anunciaron públicamente su apoyo a la nueva oferta.

PROCESO DE REESTRUCTURACIÓN DE LOS BONOS BAJO LEY EXTRANJERA - NUEVA PROPUESTA ARGENTINA

ANEXO - PROCESO DE REESTRUCTURACIÓN DE LOS BONOS BAJO LEY EXTRANJERA - NUEVA PROPUESTA ARGENTINA