PROGRAMA DE FOMENTO A LAS INVERSIONES PRODUCTIVAS Y DE SERVICIOS EXPTE. S-0863/2022

El proyecto analizado propone la creación del Programa de Fomento a las Inversiones Productivas y de Servicios en las jurisdicciones provinciales que defina el Poder Ejecutivo Nacional, en base a los indicadores que determine, en atención de proveer a lo establecido en el Artículo 75 inc. 19 de la Constitución Nacional, que se implementará conforme se determina el proyecto de ley, planteándose un período de acogimiento de 5 años a partir de su entrada en vigencia, y con la posibilidad de renovación desde el Poder Ejecutivo por única vez por igual lapso.

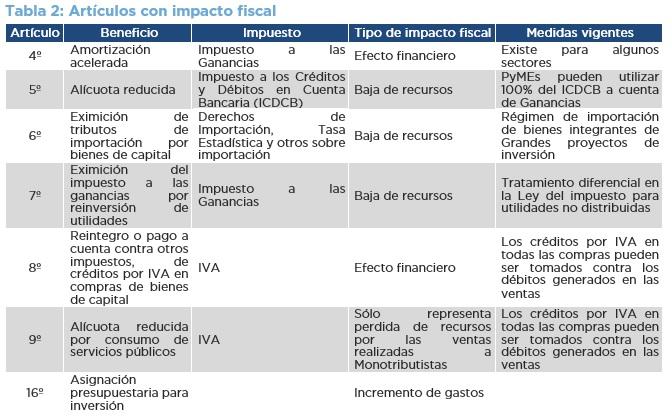

En lo que respecta a la posibilidad de estimación de impacto fiscal, en la delegación que hace el artículo 1 del proyecto para que se determinen “las Inversiones Productivas y de Servicios en las jurisdicciones provinciales que defina el Poder Ejecutivo Nacional en base a los indicadores que determine”, en articulación con la amplia posibilidad de actividades promovidas que se establecen en el artículo 3, hacen que no sea identificable el universo de beneficiarios para realizar una estimación de los recursos involucrados en las nuevas inversiones promovidas.