Los Presupuestos con Perspectiva de Género (PPG) proporcionan un medio para determinar el efecto que las...

Apoyo técnico al Congreso de la Nación en materia fiscal

Los Presupuestos con Perspectiva de Género (PPG) proporcionan un medio para determinar el efecto que las...

El Poder Ejecutivo Nacional presentó el 14 de febrero un proyecto de ley referido a los regímenes previsionales...

Actualmente, las políticas públicas nacionales de alimentación y nutrición se implementan a través de los programas...

El costo fiscal anual estimado derivado del proyecto de ley de modificación del Régimen Penal de la Minoridad y...

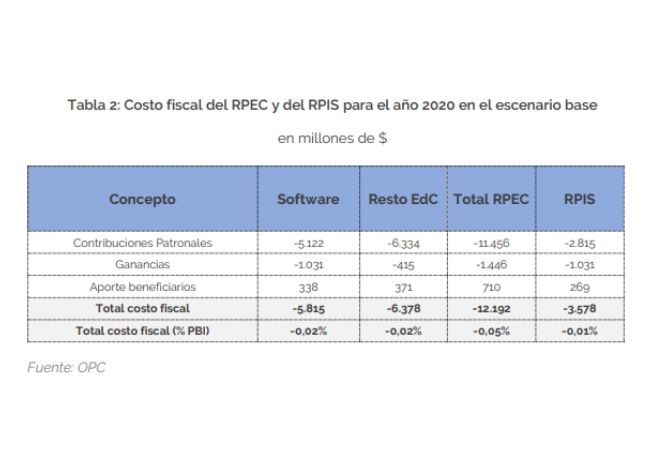

Los beneficios impositivos para las actividades económicas comprendidas en lo que el proyecto de ley define como...

La Ley de Presupuesto del año 2019 incluye ochenta proyectos a financiar mediante el esquema de Participación...

Las ventajas impositivas para empleadores, incluidas en el Proyecto de ley de Régimen Federal de Inclusión...

El presente documento de trabajo se elabora a efectos de dar respuesta al requerimiento efectuado el 24 de mayo pasado...

El presente documento de trabajo se elabora a efectos de dar respuesta al requerimiento efectuado el 11 de Mayo pasado...

A través de este documento de trabajo de carácter preliminar, la Oficina de Presupuesto del Congreso de la Nación...