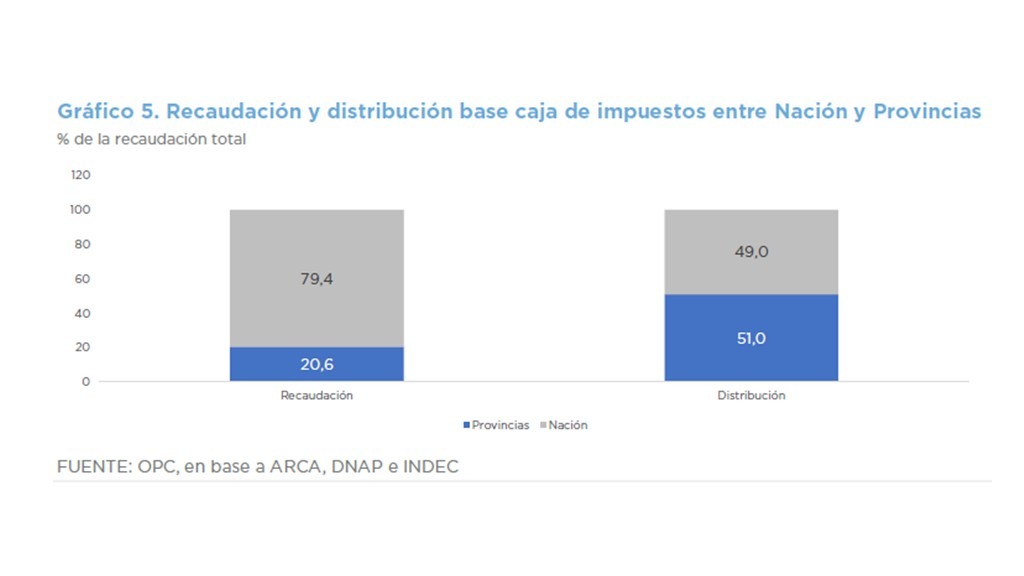

El trabajo analiza la relación fiscal Nación-Provincias desde el punto de vista de los recursos para el período...

Apoyo técnico al Congreso de la Nación en materia fiscal

El trabajo analiza la relación fiscal Nación-Provincias desde el punto de vista de los recursos para el período...

El presente documento busca exponer de manera simplificada los principales hallazgos de un estudio recientemente...

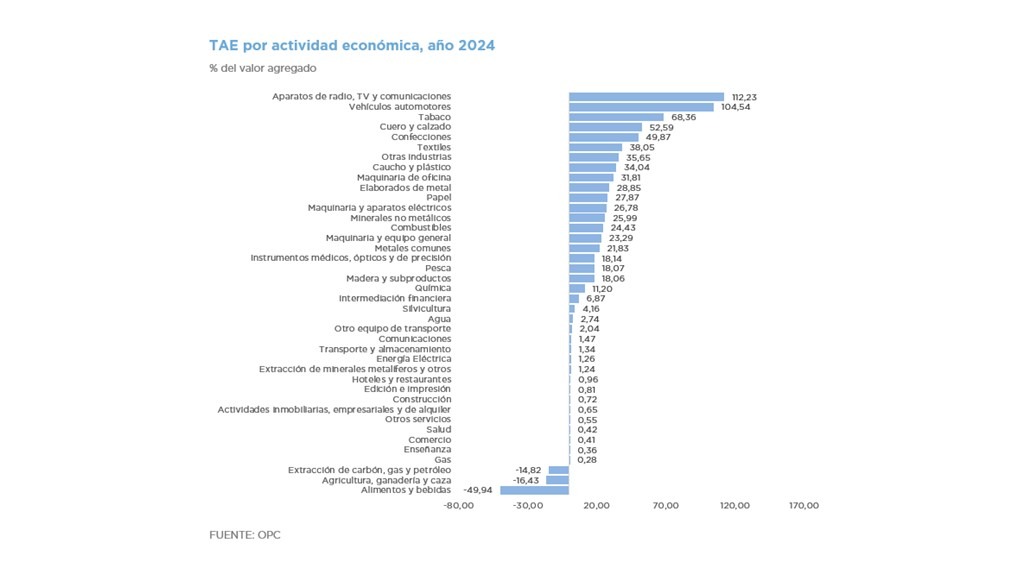

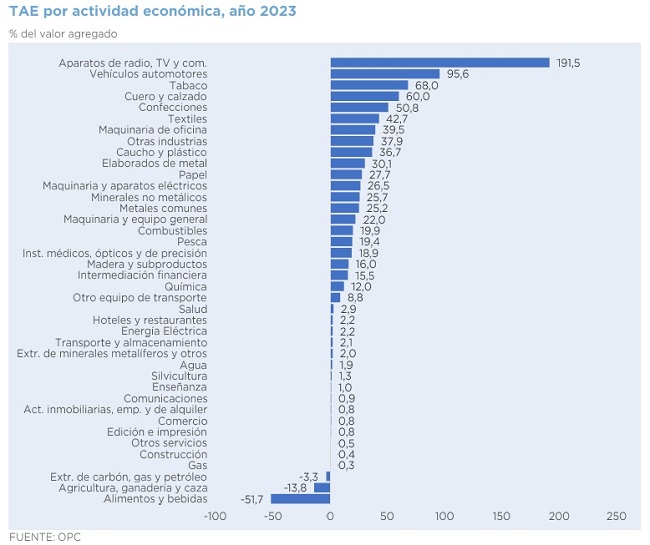

El presente documento expone los resultados de la estimación de la Tasa de Asistencia Efectiva por actividad económica...

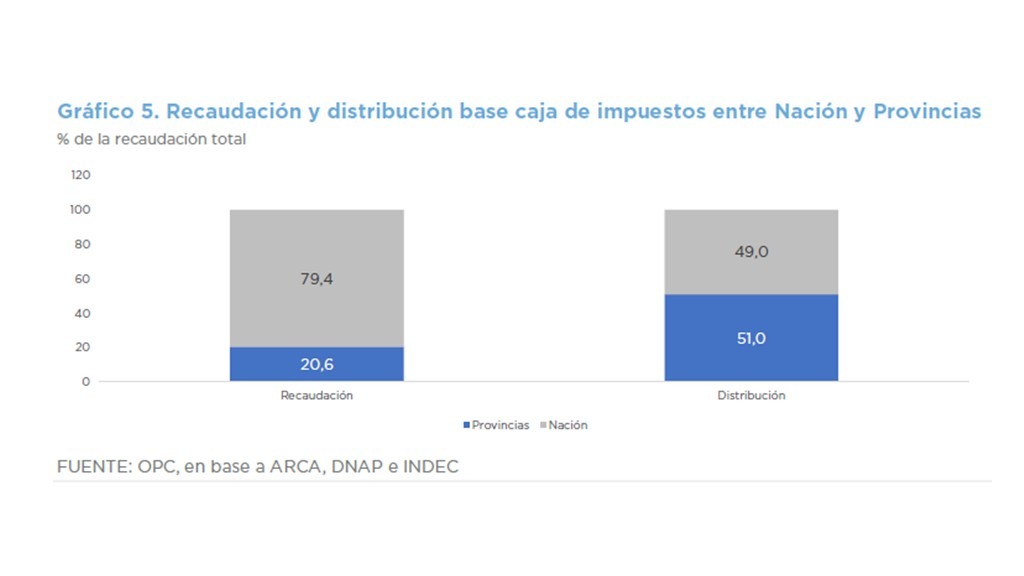

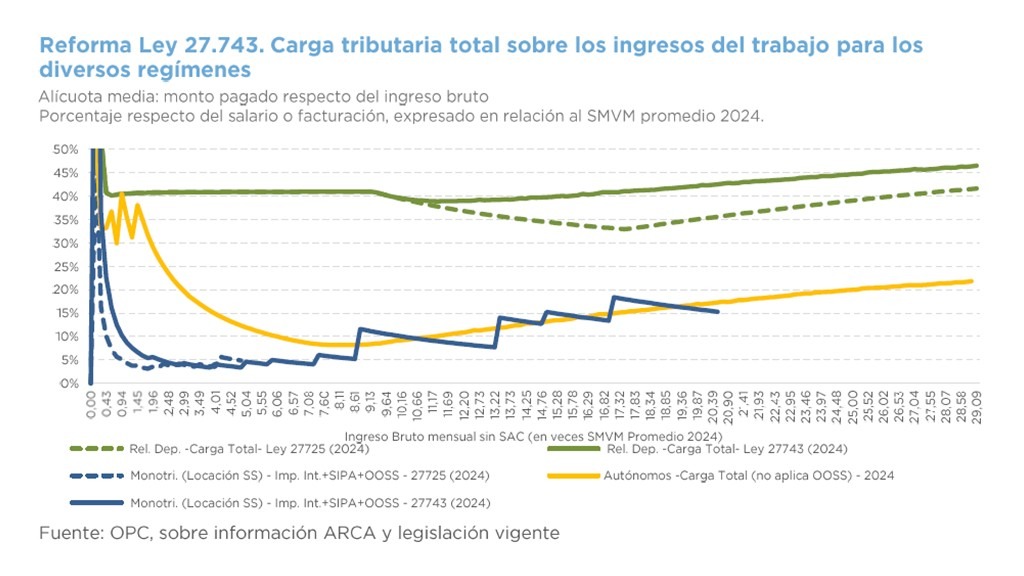

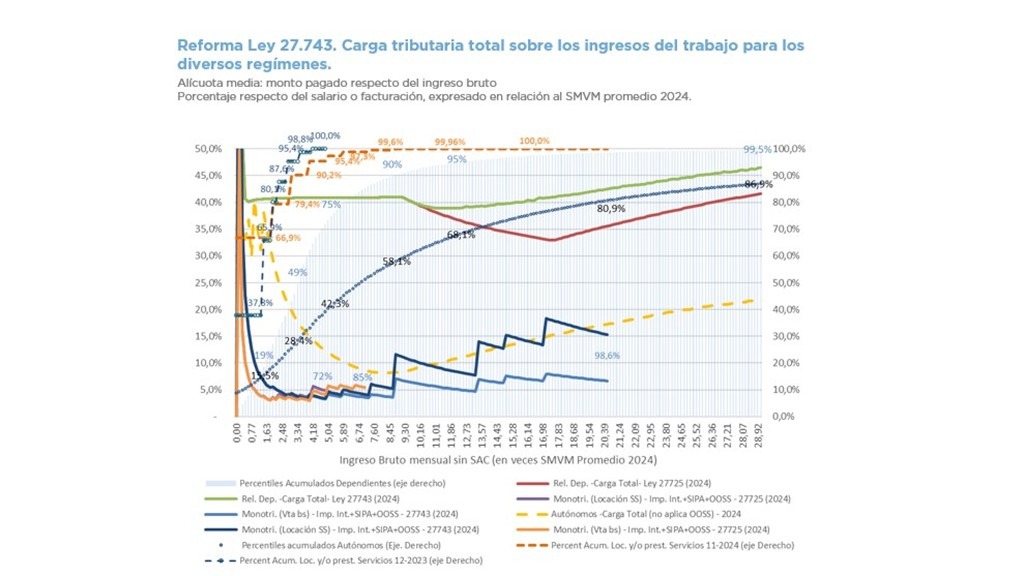

El documento analiza la carga tributaria que enfrentan diferentes modalidades de prestación de servicios similares al...

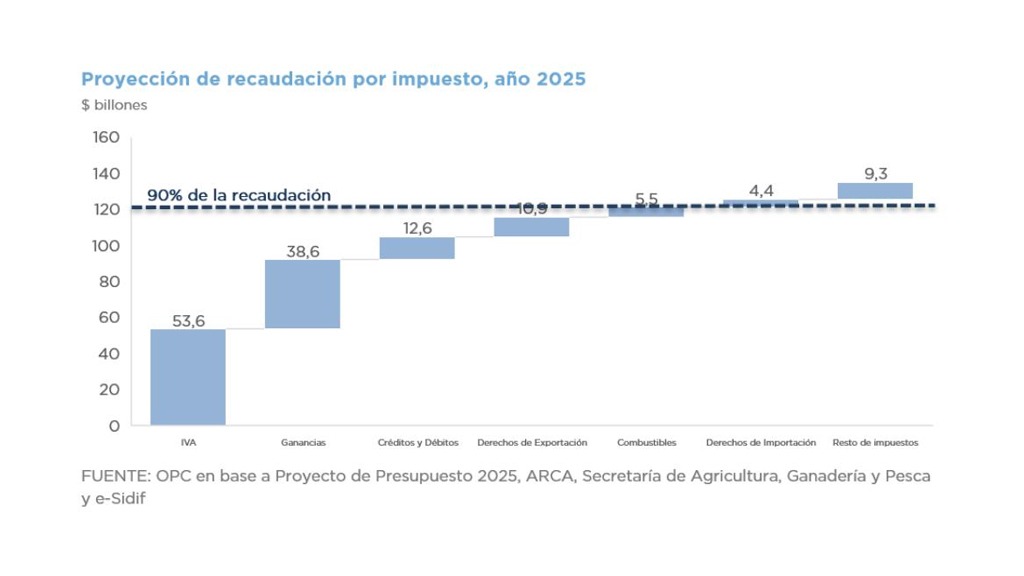

Se proyecta para 2025 que más del 90% de la recaudación nacional se concentrará en seis impuestos. Los restantes...

El presente documento expone los resultados de la estimación de la Tasa de Asistencia Efectiva por actividad económica...

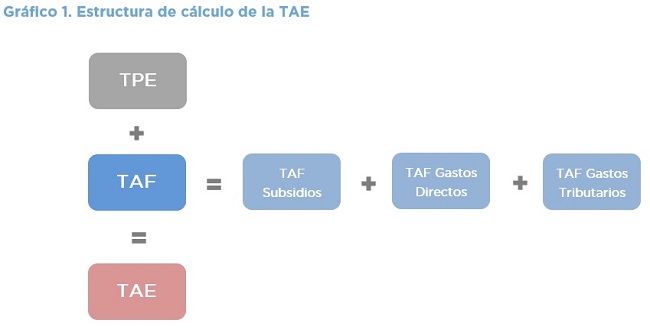

El documento expone la metodología utilizada por la Oficina de Presupuesto del Congreso (OPC) para la elaboración del...

El presente documento se elabora a solicitud de la Comisión de Presupuesto y Hacienda de la Honorable Cámara de...

El propósito de este trabajo es continuar con la evaluación de la carga tributaria consolidada sobre un conjunto de...

La eximición del Impuesto a las Ganancias a los trabajadores en relación de dependencia que impuso la ley 27.617...